招商银行作为银行股优质龙头之一,相比其他银行,有其自身独特竞争优势。通过这几年观察和分析,个人总结了6大优势,接下来逐一展开分析。在开始分析前,特别说明几点:一是银行样本对象选择,都是排名前列,且是中大型银行,包括平安银行、兴业银行和建设银行;二是为了便于横向对比,指标数据维度都统一一致。

一、负债优势

(资料图片)

(资料图片)

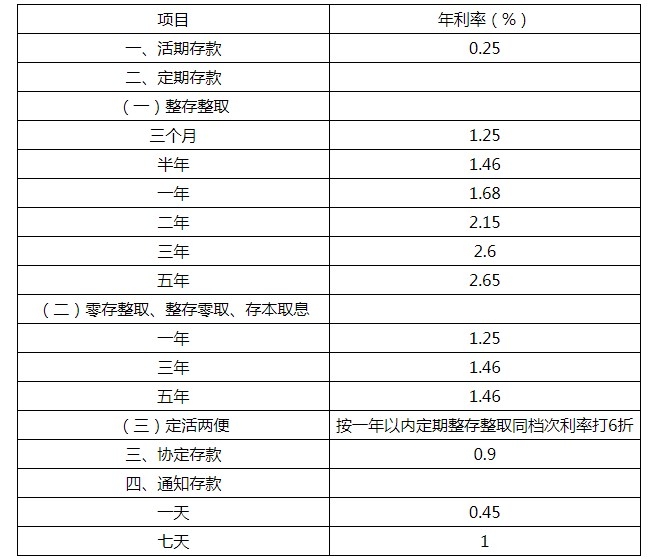

负债优势,主要通过两个指标来分析,分别是活期存款占负债比和负债成本率

1、活期存款占比

分析:如上图所示,兴业银行和平安银行占比明显偏低;招商银行和建设银行相比前两者,占比明显高一些。但两者走势出现明显分化,建设银行前高后低,招商银行前低后高,且从2020年开始,招商银行与建设银行差距开始逐步拉动。

2、负债成本率

分析:如上图所示,和前面活期存款占比情形类似,兴业银行和平安银行明显较高,招商银行和建设银行明显偏低。从2020年开始后,招商银行拉开建设银行差距,走势更低。

二、资产质量优势

资产质量优势,主要是通过三个指标来分析,分别是不良率,拨备覆盖率和拨贷比。

1、不良率

分析:由上图所示,相比其他三家,不良率招商银行是最低的。其实最好的指标是新生成不良,除招商银行披露外,其他几家都没有,推算出来的也是有差异的,不客观,最后就只能选择不良率这个指标了。

2、拨备覆盖率

分析:如上图所示,相比其他三家,招商银行的拨备覆盖率最高的,这反映了招商银行储粮多,利润调节的空间更大,更有利于平滑业绩。

3、拨贷比

分析:如上图所示,和拨备覆盖率情况一样,招商银行是最高的,这是多年经营积累的结果。

三、分红占比高

分红占比,主要指分红金额占参与分红净利润比例,这是反映一家企业分红能力的重要指标。

分析:如上图所示,相比其他三家,招商银行占比是最高的,这也是很多投资者看重他的重要原因。

四、中间收入优势

之前考虑的是大财富管理收入,但是各银行披露的数据标准不一样,无法准确展现出来,故而求其次以手续费及佣金收入占比来衡量。

分析:如上图所示,相比其他三家银行,招商银行占比最高,快接近30%了,这个非常了不得了,这从一定程度上反映出招商银行大财富管理能力。

五、客群优势

针对客群分析,各家银行披露的数据标准不一致,不太好统一,故选择了零售人均AUM和私行户均AUM。

1、零售人均AUM

分析:如上图所示,相比其他两家银行,招行人均AUM最高,且最低金额都高于5万,客群优势明显。补充说明一点,建设银行的财报没有披露相关数据,故没有统计在内。

2、私行户均AUM

分析:如上图所示,相比其他两家银行,招商银行最高。和零售人均AUM一样,兴业银行的财报没有披露相关数据,故没有统计在内。

六、投资价值优势

ROE是衡量一家企业投资价值重要的指标,深受投资者追捧。故以此指标评估其投资价值。

分析:如上图所示,相比其他三家银行,招商银行优势非常明显,且年均都超过了15%,表现非常优秀。

以上是以个人投资者视角,用定量方法替代定性方法归纳总结的内容。因能力和精力有限,不全面也不客观,可能有人说竞争优势还包括比如战略规划、管理层能力、高级法等,但这些偏主观,偏定性分析,不是本文想表达的本意,故就没有纳入进来。这是一个开放的话题,欢迎各位朋友畅所欲言,希望仁者见仁智者见智吧!

特别提醒:因本人重仓持有招商银行,有屁股决定脑袋嫌疑,切莫作为投资建议!另外,之前已将此文视频内容分享到我的视频号和抖音号里面(平凡价投人),欢迎各位朋友捧场关注!

@今日话题

$招商银行(SH600036)$

$平安银行(SZ000001)$

$兴业银行(SH601166)$