(资料图片)

(资料图片)

更多调研录音、深度研报请关注: &34;秋天的两只小鸡&34;。

上机数控(603185)

核心观点

目前主营单晶硅片生产, 逐步完善制造环节。 公司主营单晶硅片制造, 2021年公司实现营业收入 109.1 亿元, 其中单晶硅 107.5 亿元, 占比 98.4%,截至 2021 年底, 公司拉晶产能达到 30GW, 在行业内位居第四。 预计2022/23/24 年硅片销量可达到 30.9/36.0/48.9GW。 2022 年初以来公司快速完善硅片切片环节布局, 切片产能配比逐季提升, 2022 年 9 月底达到 70%, 预计 2023 年将达到 100%。

依托装备制造优势, 硅片出货及单瓦盈利显著提升。 公司起家于光伏硅片设备的研发制造, 2019 年起转型光伏硅片生产制造。 依托自身在硅片设备领域的深厚积累, 以及切片环节产能自供率的提升, 2022 年以来公司硅片产品单位盈利显著提升, 22Q3 单瓦净利润达到 0.13-0.14 元/W, 与龙头企业水平接近, 预计 22Q4 仍可维持在 0.1 元/W 以上。

积极拓展光伏制造一体化、 N 型化产能布局。 公司以硅片为切入点, 向上游拓展硅料环节, 在内蒙古包头投建 15 万吨工业硅+10 万吨多晶硅; 向下游拓展电池环节, 在江苏徐州投建 24GW 的 N 型电池片产能。 硅料、电池产能将从 2023 年上半年开始陆续投产, 预计公司 23 和 24 年底分别拥有硅料产能 5 吨和 10 吨, 电池产能 14GW 和 24GW。 一体化、 N 型化的产能布局, 有望进提升公司的产品竞争力和盈利能力。

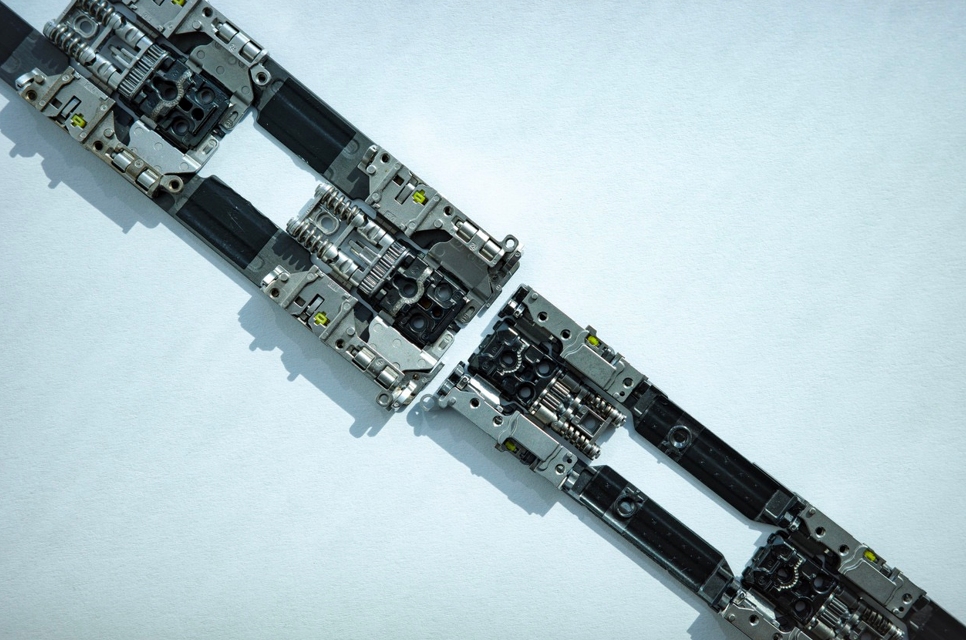

设备板块平稳发展, 自产硅片设备提高制造板块竞争力。 设备制造是公司的传统业务, 并且以光伏硅片切片设备为主。 近两年随着公司加大在硅片制造板块的布局, 公司生产的光伏专用设备逐渐从外销转向自用, 在保障公司自身产能快速落地的同时, 也在设备折旧成本方面带来一定优势。

盈利预测与估值 我们预计公司2022-2024年归母净利润36.5/55.4/66.9亿元, 同比增长 113.2%/51.8%/20.8%, 对应 12 月 5 日股价动态市盈率为 13.0/8.6/7.1 倍。 结合绝对估值法和相对估值法, 我们认为公司股票价值在 122.2-133.8 元之间, 相对于公司 12 月 5 日股价有 6%-16%的溢价空间, 对应 2023 年动态市盈率 9.0-10.0 倍, 首次覆盖给予“增持”评级。

风险提示 光伏硅片行业竞争加剧的风险; 公司新产能投产进度不及预期的风险; 公司新业务和新技术进展不及预期的风险。

![[海尔生物]收并购整合加速,生物安全解决方案持续丰富](http://img.9774.com.cn/2022/0923/20220923111858214.jpg)

![世界动态:[财富趋势]财富趋势首次覆盖报告B端尽享券业发展红利龙头稳固,C端蓝海广阔贡献新增长极](http://www.jxyuging.com/uploadfile/2022/0923/20220923105519529.jpg)

![[骄成超声]超声波技术平台,助力复合集流体量产](http://img.rexun.cn/2022/0610/20220610101435530.jpg)

![【天天报资讯】[莱茵生物]莱茵生物点评报告布局微生物合成制法,维护长期竞争优势](http://img.xhyb.net.cn/2022/0923/20220923104716152.jpg)

![[微电生理]公司动态研究集采降幅预期温和,新品上市房颤更上一台阶](http://img.inpai.com.cn/2022/0923/20220923110333789.jpg)

![全球微动态丨[晶品特装]军用机器人首家核心上市**,具备复杂系统总体研制能力](http://img.dcgqt.com/2022/0610/20220610013332285.jpg)

![天天热消息:[瑞玛精密]收购空悬标的预案发布进展提速,向总成拓展征程迈进空间广阔](http://img.kaijiage.com/2022/0610/20220610025523481.jpg)

![资讯:[味知香]募投产能有望投产,BC双路并进](http://www.cjcn.com/uploadfile/2022/0610/20220610020130383.jpg)

![环球通讯![日辰股份]定增获股东大会通过,开拓第二品类](http://img.xhyb.net.cn/2022/0923/20220923104618738.jpg)

![实时焦点:[川宁生物]新股覆盖研究川宁生物](http://img.haixiafeng.com.cn/2022/0923/20220923110927333.jpg)

![[高测股份]切片代工业务持续扩产,半片切割方案助力HJT](http://img.tiantaivideo.com/2022/0610/20220610111552670.jpg)

![每日快播:[龙佰集团]股权变更实现业务聚焦,并表振兴矿业资源自给提升](http://www.jxyuging.com/uploadfile/2022/0923/20220923105407420.jpg)

![天天信息:[芭田股份]公司深度报告磷矿磷酸优势显著,复合肥巨头再腾飞](http://adminimg.szweitang.cn/2022/0923/20220923095300418.jpg)

![世界今亮点![中伟股份]富氧侧吹积极拓展,前驱体龙头二次点火](http://adminimg.szweitang.cn/2022/0923/20220923095217482.jpg)

![【环球新要闻】[高测股份]切片代工再上调5GW产能规划,大客户导入顺利超市场预期](http://www.jxyuging.com/uploadfile/2022/0923/20220923105344745.jpg)

![[四方达]主业景气向上、23-24年CVD投产释放利润](http://img.inpai.com.cn/2022/0923/20220923110323402.jpg)

![[洁美科技]国内薄型载带龙头,自研离型膜有望加速放量](http://www.lygmedia.com/uploadfile/2022/0923/20220923103950414.jpg)