更多调研录音、深度研报请关注: &34;秋天的两只小鸡&34;。

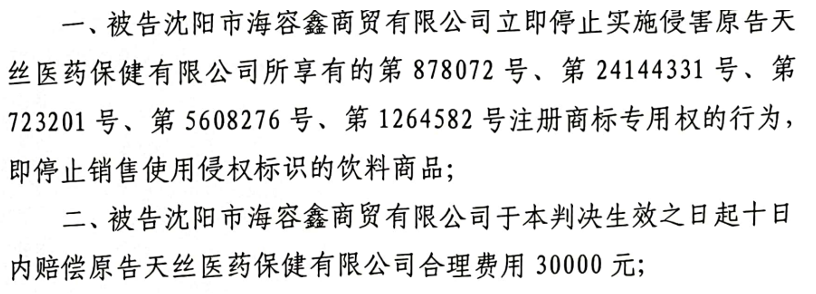

专题新型电力系统快速推进,主要细分景气依旧——2022电网集招总结2022 年刚刚结束,对于国家电网集中公开招标息我们进行具体梳理和分析,从中进行电网投资景气度和建设发展方向的研判。1)整体看,2022 年1-11 月电网投资达4209 亿元,同比增长2.6%,全年电网投资有望实现稳增长;2)特高压方面,2022 年主要系交流项目集中落地,综合项目必要性和目前项目储备看,我们判断2023 年有望迎直流开工大年;3)数字化方面,第1-4 批次数字化设备、服务分别招标36、41 亿元,同比增长31%、45%;4)主网输电方面,以220KV 及以上变压器为代表的一次设备招标增长较快;5)中压配网方面,变压器招标有所减少,自动化终端中接地故障指示器、FTU 同比增加;6)智能电表方面,全年招标量同比增长4%,物联表渗透率提升;7)充电桩方面,网内网外2022 年招标量均实现较快增长。

风光储上游跌价让利,需求淡季不淡

【资料图】

【资料图】

光伏方面,本周产业链价格继续加速下行,致密料最低成交价已经低于200 元/kg,同时电池片价格来到0.95 元/W,较前期高点降幅已有0.4 元/W。组件环节降价较上游有所滞后,考虑到企业签至2023H1 的部分订单价格较为理想,盈利改善的预期较为充分,且库存跌价损失在高周转策略下相对可控。需求上我们认为淡季不淡的预期已经较为清晰,相关数据的改善有望构成下一轮行情催化。

风电方面,继续看好海风赛道的高增长性和高确定性,底层原因在于随着建设成本快速下降,海风正加速迈入平价阶段。优先推荐关联度较高的海缆、管桩环节,以及风机、零部件龙头。

储能方面,中标量保持高位是大储板块的安全边际,向上弹性则源自于盈利改善的预期,包括硅料、碳酸锂价格下行对产业链经济性的支撑,现货、辅助服务、容量电价等政策机制的改善,美国组件进口放松等。欧盟电价机制改革基本落地,户储板块同样迎来估值修复的窗口期。

新能源车估值位于底部区间,绝对收益配置窗口新能源车板块的需求逻辑在欧洲和美国有积极的边际改善,欧洲的供应链短缺2022Q3 以来已经有明显缓解;美国IRA 法案的细节未最终明确,且国内产业链仍通过多种方式布局美国市场;国内主要担心补贴退坡和居民消费力的影响,2022Q4 开始产业链出现减产,不过优质供给的增加和产业链成本中枢下行依旧是支撑因素,2023 年2-3 月会是国内需求判断的关键窗口。考虑到板块估值、机构持仓均处于地位,判断板块已是绝对收益配置窗口。

电力设备特高压直流有望迎集中落地,重视制造业景气拐点电网方面,1-11 月电网投资同比增长2.8%,预计全年电网投资有望平稳增长,我们认为电网投资的结构性变化更值得重视。继续推荐国电南瑞、云路股份、苏文电能;同时,特高压直流2023 年有望迎来集中落地高峰,建议积极重视相关投资机会。工控方面,短期宏观数据受疫情影响,但我们认为需要重视年内可能出现的制造业资本开支上行拐点,继续推荐龙头汇川技术、宏发股份和优质黑马麦格米特。此外,推荐两大低压电器龙头正泰电器、良股份。

风险提示

1、行业需求低预期;

2、行业竞争格局恶化风险。