(相关资料图)

(相关资料图)

【东吴电新】产业链价格速降刺激需求,新技术加速渗透提升盈利!继续强推光储!

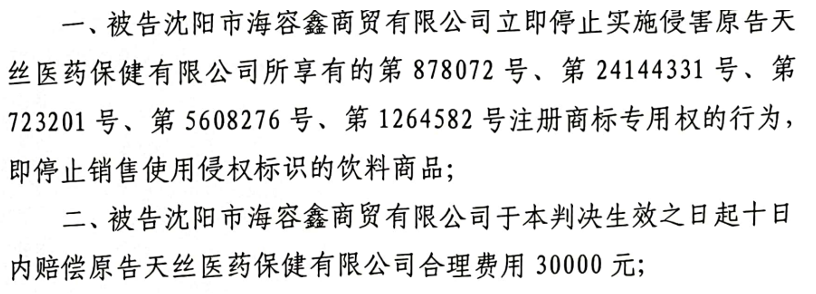

降价近期开始加速、预计硅料第一步在10-15万区间、23年均价10-13万/吨。据PVinfoLink最新报价,硅料均价降至19万元/吨,折算0.47元/W;182硅片降至3.9元/片,折算0.51元/W,182PERC电池降至0.8元/W,双玻组件降至1.85元/W。自硅料首次降价(11.23日)以来,硅料/硅片/电池/组件单瓦降价0.27/0.45/0.55/0.14元,近期降价加速明显。此轮降价,硅片率先大幅下降,带动硅料大降,当前硅料实际成交已在17万+,因1月也是需求淡季,而硅料企业库存周期预计在20天左右,产能持续提升,预计降至10-15万区间,产业价格调整迅速,预计春节后市场快速启动;硅料价格全年震荡下行,预计均价在10-13万之间,为终端带来3-4毛/W的空间。

利润向下转移、组件及电站环节利润提升、电池环节高盈利保持。22年上游硅料/硅片攫取超额受益,在硅料产能大幅释放过程中,超额收益将归还给组件及下游电站。组件单环节受益提前签单,期货属性带来盈利提升,回归2分以上;下游电站采购价格降低至1.7-1.85元/W,收益率回归7-10%;另外,新技术是提升盈利的核心,23年新技术大规模量产,电池/组件龙头公司出货占比提升至25-70%,享受溢价带来平均盈利明显提升。

硅料价格大幅回落、硅料&硅片&电池库存极低、减值可控且一次性。硅料价格下降产业链均有预期,从11月开始就开始全面去库存,加速周转,滚动采购,我们了解硅片和一体化组件企业硅料的库存在3-6天,外销硅片和电池库存在3-6天,组件库存降至1个月,硅料价格下降5万减值预计在3亿以内,一体化组件厂因为期货属性,减值更少,市场对于减值的担忧其实可控且是一次性。

辅材供应链相对独立、单位利润由各环节供需决定。辅材环节供应相对独立需求看环节特性,逆变器依然是最好的环节,持续受益分布式、储能、微逆以及模块供应紧张;此外,胶膜POE相对紧张,盈利有望改善,需求也随topcon高端需求占比提升;玻璃供应依然相对过剩,地面需求爆发双玻需求明显增加,盈利维持或小幅改善。

观点重申23年降价周期、地面光伏和储能均大幅起量、叠加新技术利润提升、组件盈利提升、逆变器和电池盈利持续向好! 随着23年硅料供给释放,预计150万吨+,硅料价格下行带动地面电站上量,明年全球光伏装机370-380gw,同增45%+!各环节龙头增长超50%+,盈利趋势上明显分化,组件环节盈利提升、电池环节盈利向好,逆变器环节盈利向好,分布式环节盈利持续向好、地面电站相关环节盈利改善;而需求节奏上,1、2月淡季价格博弈加速,3月开始需求有望快速起量,后续逐季提升!而储能来说,明年大储和户储均是翻倍以上增长,且未来CAGR超80%!

强烈推荐23年光储需求高增明确、当前估值低位、继续全面看好光储、强烈看好逆变器、组件和电池新技术,强烈推荐逆变器(阳光电源、锦浪科技、德业股份、禾迈股份、固德威、科士达、昱能科技,关注盛弘股份、科华数据)储能电池(派能科技、宁德时代、亿纬锂能),组件(隆基绿能、天合光能、晶澳科技、晶科能源),看好topcon等电池新技术龙头(晶科能源、爱旭股份、钧达股份),和格局稳定的硅料 胶膜 金刚线和玻璃龙头(福斯特、通威股份、美畅股份、海优新材、福莱特、大全能源,关注义光能)。

风险提示政策不及预期,竞争加剧等

欢迎联系东吴电新团队